Il meccanismo della cessione dei crediti legati ai bonus edilizi è di fattoancora fermo.

Ricordiamo che la cessione dei crediti interessa principalmente i seguenti interventi: superbonus 110%; Ecobonus e Sismabonus ordinari; rimozione barriere architettoniche; installazione colonnine di ricarica; bonus ristrutturazioni edilizie.

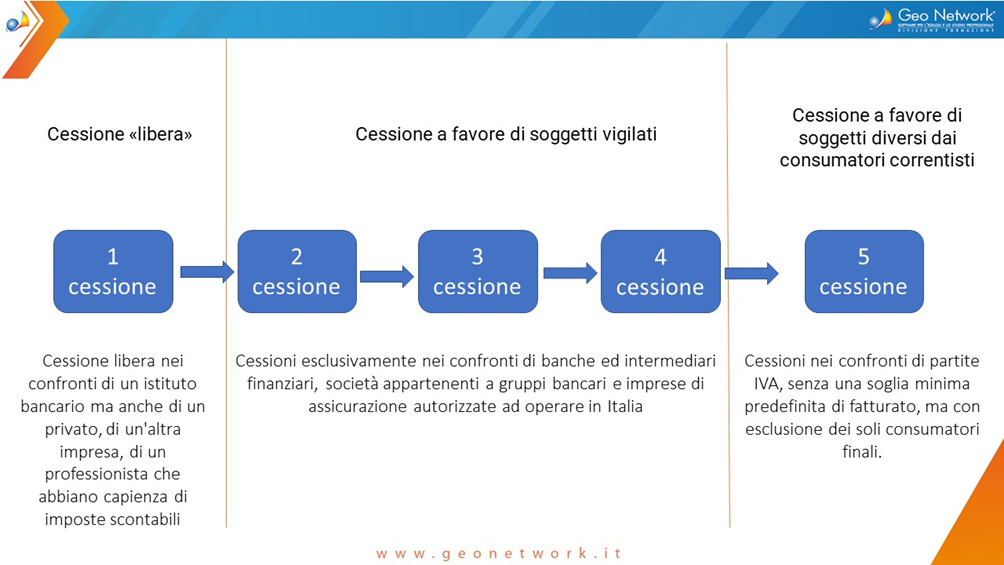

I correttivi varati dal DL “Aiuti quater”, recentemente convertito in Legge n. 6 /2023, come l’aumento delle cessioni da quattro a cinque, non hanno risolto il problema del blocco. Inoltre si discute ancora sul tema della delimitazione della responsabilità che penalizza gli acquirenti dei crediti fiscali anche se in buona fede. Infatti, qualora il credito fiscale acquisito sia sequestrato in quanto invalido o “sospetto”, questo non sarà fruibile.

Secondo le stime conservative dell’ Ance vi sono 15 miliardi di crediti fiscali attualmente bloccati che portano 25mila imprese a rischio fallimento, senza menzionare le conseguenti ripercussioni economiche e sociali.

Il congelamento della cessione dei crediti è un problema per il quale sono continui i tentativi per trovare una soluzione. L’ultima degna di nota è quella proposta dal Consiglio Nazionale dei Commercialisti illustrata alla commissione Finanze del Senato e da ABI e ANCE ovvero, la previsione (almeno per i crediti d’imposta comunicati fino al 31 dicembre 2022) di “un meccanismo transitorio e straordinario che consenta agli operatori finanziari di ampliare la capacità di acquisizione di crediti mediante la compensazione con le imposte che la generalità dei loro clienti versano per il loro tramite, per una quota ritenuta ragionevole e sostenibile”.

Non esiste una soluzione unica per risolvere il problema e sarà necessario utilizzare un insieme di soluzioni che include l’inventiva da parte degli operatori privati.

Una di queste soluzioni è la possibilità di cessione a favore di imprese e partite IVA, attualmente prevista per la prima e la quarta cessione. In merito, vi sono state iniziative che hanno catturato i titoli dei giornali. Ad esempio, Intesa San Paolo ha fatto un accordo per vendere a Ludoil Energy SPA un totale di 1,3 miliardi di euro di crediti derivanti da Superbonus ed altri bonus edilizi nonché un accordo per vendere altri 500 milioni di euro al Gruppo Unoenergy.

I termini dell’accordo non sono pubblici, ma possiamo ritenere che queste imprese avevano la liquidità disponibile, hanno ricavi stabili e hanno calcolato che con l’acquisto avrebbero ottenuto un risparmio nella futura tassazione.

Recentemente, la Provincia di Treviso ha comperato crediti fiscali derivanti da bonus edilizi per un totale di Euro 14,5 mln da due banche. Anche qui i termini dell’accordo non sono pubblici ma sappiamo che la Provincia ha acquistato questi crediti con uno sconto, in modo da compensare a suo vantaggio i debiti fiscali (quali i contributi previdenziali dei loro dipendenti e l’Iva dei beni acquistati) con “un risparmio in termini di spesa corrente pari a circa un milione di euro” citando IlSole24Ore. Questa è sicuramente una interessante operazione innovativa che potrebbe essere replicata da altri enti locali.

Un “nuovo” mercato di crediti fiscali sta quindi emergendo, determinato da una domanda e da una offerta.

Sappiamo che l’offerta di questi crediti è attualmente enorme in quanto molte imprese hanno preso a proprio carico le spese dei lavori confidando nelle regole iniziali del gioco, ovvero, la possibilità di poter poi cedere i crediti senza problemi alle banche.

La domanda d’acquisto invece è bassa per vari motivi. Da un lato a causa dell’incertezza normativa in continua evoluzione, dall’altro la mancanza di un meccanismo di scambio efficiente e la scarsa conoscenza di come valutare questo acquisto che a tutti gli effetti può avvenire a seguito di una negoziazione tra cedente (venditore del credito) e cessionario (acquirente del credito).

Acquistare un credito d’imposta con uno sconto potrebbe portare grandi risparmi all’ acquirente. Un potenziale acquirente interessato ad abbattere il proprio “conto fiscale” come può valutare la convenienza dell’acquisto di un credito fiscale derivante da bonus edilizi?

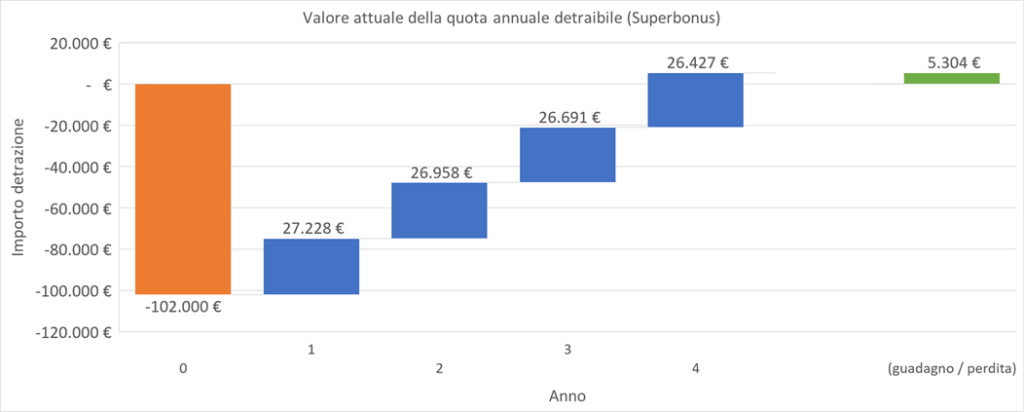

Facciamo un passo indietro e torniamo all’inizio del 2022 quando gli istituti finanziari hanno cominciato ad acquistare i crediti derivanti da bonus edilizi. L’offerta per l’acquisto dai principali istituti si aggirava principalmente attorno al livello 102 rispetto al credito riconosciuto di 110. L’affare era così ipotizzato: per Euro 110,000 di spese detraibili da lavori edilizi incentivati, la banca restitutiva Euro 102,000 dei quali Euro 100,000 erano utilizzati per il pagamento dei lavori.

Come sono giunti gli istituti di credito alla soglia di 102?

La banca paga ogni anno centinaia di milioni di Euro in tasse. Comprando un credito fiscale spalmato su <n> anni a venire equivale in un certo senso, ad un prepagamento delle proprie imposte per la banca. Per fare questo, la banca deve essere adeguatamente compensata, ovvero con un premio (nel caso del superbonus: 10% sopra la spesa agevolata) superiore al proprio costo del capitale per l’investimento.

Per la banca il costo del capitale è determinato da fattori come tassi d’interesse ed i costi che paga sul proprio debito e depositi, capitale azionario il cui insieme riflette il rendimento richiesto per compensare il rischio di investire in quella banca.

Nel concetto di costo del capitale rientra anche il fatto che 1 Euro oggi vale più di 1 Euro del domani in quanto il valore di questo potrebbe essere eroso dall’ inflazione o investito e ricevere un rendimento.

Nel caso del Superbonus ove la detrazione è ripartita in 4 quote annuali di pari importo, (fino a Luglio 2022 la ripartizione era in 5 quote) la banca ottiene il valore attuale delle detrazioni sulle proprie imposte, scontando con il proprio costo del capitale le quote dei prossimi 5 anni.

L’operazione può essere paragonata ad un prestito per il quale l’interesse è ripagato con uno sconto sul proprio conto fiscale.

Possiamo assumere che per le banche più grandi il costo del capitale è poco più alto del tasso di riferimento per l’Italia ovvero i tassi dei titoli di debito emessi dallo Stato. Di fatto quando le banche sono uscite con le lore offerte, i BTP con scadenza in 5 anni (la durata del Superbonus) erano ad un livello di rendimento del 1%. Ora con l’aumento dell’inflazione e del rischio associato con il debito pubblico siamo attorno al livello del 3%. (rendendo il livello di acquisto di 102 obsoleto; sorprende infatti che le banche abbiano presentato questi livelli di acquisto dei crediti come fissi e non collegati al mercato).

A titolo esemplificativo, Il grafico mostra l’investimento inziale di Euro 102,000 recuperato con le detrazioni di anno in anno, scontate con un tasso del 1%. L’operazione risulta in un guadagno ipotetico di Euro 5,304.

La banca ha preso anche in considerazione oltre al proprio costo del capitale ed opportunità, i costi della transazione (ad es. i costi degli auditors per la revisione delle pratiche) da un lato, dall’altro i guadagni dal c.d. “prestito ponte” per completare i lavori ed altre operazioni. Alla fine, la banca aggiunge a questo il proprio margine di guadagno.

Un’impresa, ente, o soggetto fiscalmente capiente può fare un ragionamento simile.

Riassumiamo qui di seguito alcuni dei fattori da considerare nella valutazione di opportunità di procedere all’ acquisto di un credito fiscale da bonus edilizi. In questa valutazione è importante coinvolgere il proprio commercialista e tecnico di fiducia.

Capienza fiscale: Questo è il primo fattore da considerare per un potenziale acquirente. Per questo il credito fiscale è uno strumento particolarmente attraente per un potenziale acquirente che ha una storia pregressa di livelli di fatturato ed imposte stabili oppure in crescita. Di fatto, se l’acquirente non ha capienza fiscale per scontare il credito, la quota non utilizzata non potrà più essere utilizzata in compensazione e quindi verrà persa.

Per le detrazioni da Superbonus parliamo in media di cifre importanti: Euro 112 mila per gli edifici unifamiliari e 572 mila per i condomini. Ricordiamoci tuttavia che per altri lavori, gli importi sono minori e che è possibile acquistare bonus fiscali in importi frazionati. Ad esempio, se il cessionario fosse d’accordo, è possibile acquistare una quota intera relativa ad uno o più anni oppure un credito relativo ad un SAL invece che alla totalità dei lavori.

Costo del capitale / opportunità: un potenziale acquirente che ha liquidità e la capienza fiscale per acquistare un credito fiscale derivante da bonus edilizi, per conoscere il valore ad oggi di questo “risparmio futuro” sconterà le quote annuali con il tasso corrispondente al proprio costo del capitale. Inoltre avrà il proprio “minimo guadagno” richiesto per rendere l’investimento fruibile. Ad esempio, un’impresa che ha Euro 100,000 di liquidità disponibile e può investire in un progetto che nei prossimi 10 anni darà un ritorno attuale stimato del 20% prenderà in considerazione l’acquisto del credito fiscale solo se il ritorno stimato è maggiore del 20%.

Nel tasso del costo del capitale rientrano anche le aspettative di inflazione in quanto l’erosione del valore della moneta è altresì un costo. Ne discende che più alta è il tasso di inflazione più diminuisce il valore delle detrazioni future.

Due Diligence Con l’attuale normativa il cessionario assume un rischio di “default” del credito fiscale acquistato in quanto, come indicato da recenti sentenze della Cassazione, nel caso in cui il credito fiscale da bonus edilizi non fosse valido o comportasse possibili sanzioni per irregolarità, il credito una volta sequestrato non sarà fruibile. Vi sono proposte di modifica al dettato normativo, con l’obbiettivo di mantenere la validità del credito per chi acquista in comprovata buona fede. Una volta risolto questo problema, l’acquirente avrà un quadro chiaro dei rischi coinvolti che comunque non comporterebbero il recupero del credito o sanzioni nei suoi diretti confronti.

L’ Agenzia delle entrate andrà infatti a recuperare il credito o parte del credito dal beneficiario originale che ha commissionato i lavori. Non è ancora del tutto chiaro come il recupero e le sanzioni saranno applicate in quanto la giurisprudenza in materia ed i casi precedenti sono per ora limitati. (Vedi video: https://www.youtube.com/watch?v=6_xF_e43Dqo&t=694s: I controlli e le responsabilità dei tecnici asseveratori sui lavori Superbonus).

Per questo è molto importante coinvolgere un tecnico ed un commercialista per una due diligence completa che verifichi la documentazione relativa alla detrazione, indipendentemente dalla natura del cedente: banca, proprietario, impresa. Masterclass – L’asseveratore nelle pratiche di detrazione fiscale.

Tassazione

Il guadagno generato nel caso di acquisto di un credito fiscale, ad un prezzo minore rispetto al suo valore utilizzabile in compensazione, deve essere tassato. Questo è chiaramente evidenziato nella risposta del 15 aprile 2020, n. 105 dell’Agenzia delle entrate che precisa “ai sensi dell’articolo 88 del TUIR, la sopravvenienza attiva pari alla differenza tra valore nominale e costo di acquisto del credito concorrerà alla formazione del reddito imponibile nell’esercizio in cui il credito è acquisito.”

Conclusione

Sulla base delle considerazioni sopra riportate riteniamo di poter ragionevolmente dedurre che un potenziale acquirente non finanziario, che non ha la possibilità di cedere a sua volta il credito acquisito, potrà avere interesse ad acquistare un credito fiscale derivante da bonus edilizi solo con sconti maggiori rispetto a quelli proposti dalle banche.

Specialmente in questo momento di alta inflazione, è probabile che potenziali cedenti possono liquidare sul libero mercato i propri crediti solo accettando uno sconto negoziato con i cessionari. Altrimenti, lo Stato dovrà trovare una soluzione che potrebbe costare ulteriori miliardi di euro.

Considerando lo sforzo finora fatto dal Legislatore per stimolare l’utilizzo negli anni degli incentivi da parte dei contribuenti, il necessario set-up anche tecnologico per l’implementazione ed i costi attualmente connessi all’impossibilità di sbloccare i miliardi di crediti fiscali accumulati nei singoli “cassetti fiscali”, è quantomai importante arrivare ad un meccanismo di cessione che prospetti sia convenienza per il contribuente che credibilità nel sistema. Indubbiamente I bonus edilizi sono e rimarranno degli incentivi fondamentali per incentivare la necessaria rigenerazione del patrimonio edilizio italiano esistente ma senza la possibilità di una cessione facilitata ed economicamente conveniente fra tutti gli operatori potenzialmente interessati, rischiano di restare ampiamente sotto utilizzati anche in prospettiva degli ambiziosi piani di diminuzione di Co2 a livello Europeo (dettati dal pacchetto climatico “Fit for 55%”) e nazionale di prossima adozione.

La cessione dei crediti fiscali ai privati è sicuramente una delle soluzioni possibili, ma come qualsiasi scambio di merce, sarà condizionata dalla domanda e dall’offerta esistente sul mercato che deve necessariamente presentare condizioni favorevoli di risparmio fiscale per destare l’interesse effettivo da parte di un acquirente.

Come possiamo approcciare alla valutazione della effettiva convenienza economica in tale incertezza? Possiamo sperare che lo sblocco della cessione crediti mi permetta comunque uno sconto reale del 90% sull’intero costo? O è il caso di ipotizzare uno sconto inferiore, ad esempio del 50-70% in caso di cessione a banche o finanziarie?